Vil du lære, hvordan du får styr på din moms?

Når du driver virksomhed, skal du kende de momsregler, der gælder for den type virksomhed, som du har. Det skal du have sat dig ind i, inden du registrerer din virksomhed og får dit CVR-nummer, for under registreringen skal du svare på, hvordan din virksomhed skal momsregistreres. Derfor får du her en miniguide til moms, som kan hjælpe dig til at bestemme, hvordan du skal registrere din virksomhed for moms.

Vi starter lige med at få afklaret spørgsmålet om, hvad moms egentlig er:

- Moms står for ’meromsætningsafgift’ og er skattetillæg på salgsprisen.

- Moms lægges til salget (omsætningen) af varer og tjenesteydelser.

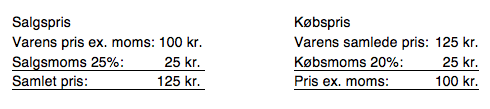

I Danmark er det som udgangspunkt 25% af varens eller tjenestens pris, der bliver opkrævet i moms. Det vil sige, at momsen udgør 20% af den samlede pris. Det ser sådan ud:

De fleste virksomheder og selvstændige er skattepligtige for moms. Der er nogle områder, der er undtaget såsom sundhedsvæsenet, banker, forsikring, uddannelser – og kunstneriske ydelser.

Momsfritagelsen gælder dog ikke for salg af kunstgenstande, men kun for salg af kunstneriske ydelser. Ved salg af kunstgenstande findes der en særlig momssats, der hedder kunstnermoms.

Momsregistrering

En virksomhed skal momsregistreres, når den momspligtige omsætning (salg) overstiger 50.000 kr. Hvis du i din virksomhed udelukkende tjener penge på førstegangssalg af originale kunstværker, bliver du dog først momspligtig, når du sælger for mere end 300.000 kr. om året.

Du skal altid registrere moms for den del af den kunstneriske virksomhed, som ikke er direkte momsfritaget. Det gælder eksempelvis for udstillingsvederlag og salg af reproduktioner. Disse aktiviteter er belagt med den almindelige momssats, også selvom man som kunstner benytter kunstnermomsen ved salg af originale værker.

I din virksomhed kan du godt have en sammensætning af varer og tjenesteydelser, hvor nogle er momspligtige, andre er momsfritaget og noget er pålagt kunstnermoms.

Momsfritagelse

Ifølge momsloven er forfatter- og komponistvirksomhed samt anden kunstnerisk virksomhed fritaget for moms. Ved anden kunstnerisk virksomhed forstås foredragsvirksomhed, optræden og lignende. Fritagelsen gælder ikke for salg af kunstgenstande.

Salg af originale værker er nemlig ikke momsfritaget, selv om det er kunstnerisk virksomhed. I stedet er salg af originale værker pålagt kunstnermoms – dog først når du har solgt originale værker for mere end 300.000 kr. inden for et år.

På Skats hjemmeside kan du altid se, hvilke varer og ydelser der er momsfritaget.

Kunstnermoms

Kunstnermoms er en særlig momssats på 5%, der gælder førstegangssalg af nye, originale værker – vel at mærke værker i form af kunstgenstande. ’Kunstgenstande’ er den måde, det bliver defineret på af Skat, og det er deres regler, du skal følge. Du skal derfor være opmærksom på, at installationer, film og digital kunst IKKE er omfattet af reglerne for kunstnermoms men derimod er underlagt den almindelige momssats på 25%. Hvis du er i tvivl om, hvorvidt et specifikt værk skal pålægges kunstnermoms eller almindelig moms, bør du altid kontakte Skat og få deres vurdering af sagen.

Hvis dit salg af originale værker i årets løb er under 300.000, behøver du ikke at lade dig momsregistrere. Overstiger dit salg af nye, originale værker 300.000 kr., bliver du momspligtig med 5% moms for resten af året samt det følgende år. Der skal i så fald kun betales 5% momsafgift af salg, som finder sted efter registreringspligten er indtrådt – det er ikke med tilbagevirkende kraft.

Registreringspligten kan indtræde i løbet af året. Når den ophører, vil den altid ske ved udgangen af et år. Er registreringspligten ophørt, skal der ikke betales moms af salg efter dette tidspunkt.

Det kan dog være en fordel at momsregistrere virksomheden fra starten, selv om du ikke forventer at sælge for mere end 300.000 kr. Så kan du nemlig få fuldt momsfradrag for indkøb af materialer og øvrige nødvendige omkostninger (som f.eks. husleje og regnskabsmæssig assistance). Hvis du ikke har ladet dig momsregistrere, har du ikke lov til at fradrage momsen.

Beregning af kunstnermoms

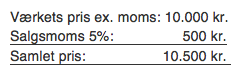

I Danmark er grundlaget for beregning af den udgående moms ved kunstneres førstegangssalg 20% af salgssummen, svarende til en momssats på 5%.

Eller forklaret på en anden måde:

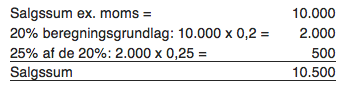

Beregningsgrundlaget for kunstnermoms er 20% af salgssummen. Når du skal finde momsen, skal du så finde 20% af salgssummen ex. moms, og derefter finde 25% af de 20%. Det vil sige, at kunstnermomsen udgør 5% af de 20% af salgssummen. Regnestykket for momsudregningen ser dermed således ud:

Kunstnermoms ved salg via mellemmand

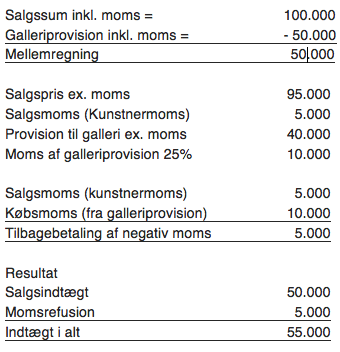

Udover at det er en fordel for dig at lade dig momsregistrere, kan du fradrage din købsmoms – så er det også en økonomisk fordel for dig at være registreret for kunstnermoms, hvis du sælger via en mellemmand. Herunder er et eksempel på økonomien i et salg, hvis du er momsregistreret og sælger via en gallerist, der i bruttohonorar modtager 50% af salgssummen:

En kunstner, der er momsregistreret for udstilling af kunstværker, men ikke momsregistreret for førstegangssalg af kunstnerens egne kunstgenstande, har fradrag for momsen af de udgifter, der relaterer sig direkte til udstilling af kunstværker. Kunstneren vil således ikke kunne fratrække moms af udgifter til fremstilling af kunstværkerne (materialer mv.).

Værker, der er omfattet af kunstnermoms:

- Malerier, tegninger og pasteller, der udelukkende er fremstillet som håndarbejde (undtagen tegninger og hånddekorerede industriprodukter), collager og lignende

- Originale stik, tryk og litografier

- Originale skulpturer – uanset materialets art

- Gobeliner og vægtekstiler udført i hånden på grundlag af kunstners originale tegninger, såfremt der ikke findes mere end et eksemplar af hver

- Originale keramiske produkter og mosaikker på træ

- Keramiske unika

- Emaljevarer på kobber

- Foto signeret og nummereret i et antal på op til 30 eksemplarer

Splitmoms (differentieret moms)

Vi arbejder med differentieret moms – eller splitmoms -, når en del af virksomhedens omsætning er momsfri, og en anden del er momspligtig. Det betyder, at du kun delvist kan fradrage momsen, og kun på en begrænset (differentieret) del af udgifterne.

Det vil typisk være, hvis du har en virksomhed, hvor du har indtægter fra momsfritagede ydelser som f.eks. sceneoptræden eller undervisning, og samtidig også har aktiviteter, der er momspligtige. Bemærk, at hvis du har omsætning fra momsfritagede aktiviteter på mere end 80.000 kr., skal du registrere lønsumsafgift (læs om lønsumsafgift andet sted i wikien).

Du kan ikke fradrage momsen på de udgifter, der vedrører det momsfri salg. Der er fuldt momsfradrag for de udgifter i virksomheden, der er i direkte forbindelse til det momspligtige salg.

Det delvise momsfradrag anvendes på de udgifter, der har at gøre med både dit momspligtige og dit momsfritagede salg. Dette kan for eksempel være studieleje, forsikringer eller udgifter til bogholder eller revisor.

Fordelingsnøglen på Splitmoms

For at finde ud af, hvor meget du kan fratrække moms på de udgifter, som ikke direkte vedrører et momspligtigt salg, skal du finde en fordelingsnøgle. Fordelingsnøglen angiver, hvor stor en del af de momsbelagte udgifter, du må fradrage momsen på.

Hvis du i din virksomhed har en momspligtig omsætning på 150.000 kr. og en momsfritaget omsætning på 450.000 kr., vil beregningen af fordelingsnøglen se således ud:

Omsætning i alt: kr. 600.000

Momspligtig omsætning: kr. 150.000

Svarende til 25% af den samlede omsætning

Fordelingsnøglen for delvis momsfradrag = 25 %

Det betyder, at du kan fratrække 25% af momsen på de udgifter, som vedrører selve driften af virksomheden ikke direkte kan henføres til enten det momsfritagede eller det momspligtige salg.

Du kan læse mere om splitmoms på Skats hjemmeside via dette link: https://skat.dk/erhverv

Du kan også finde mere info om momsberegninger hos online regnskabsprogrammer som f.eks. Dinero eller Billy.

https://dinero.dk/ordbog/splitmoms/

At bogføre med moms

Momsen er en afgift, du opkræver eller betaler på vegne af staten. Derfor skal du også bogføre og regnskabsføre din moms i et særskilt regnskab, så den ikke bliver blandet sammen med den øvrige drift af din virksomhed.

Er din virksomhed momsregistreret, skal du altså føre et regnskab over køb og salg af varer og ydelser og på denne måde lave din momsafregning. Ved udgangen af hver momsperiode skal du opgøre den moms, du skal indberette til Skattestyrelsen. Regnskabet skal vise, hvor meget du skal indberette og betale i moms. Det skal som minimum indeholde en konto for:

- Købsmoms

- Salgsmoms

Den indgående moms er din købsmoms – det er den du betaler, når du køber noget.

Din udgående moms er din salgsmoms – den du opkræver, når du sælger noget.

Når du bogfører med moms, skal du derfor opdele omsætningen i momsen, som føres på balancekontoen, og indtægten på resultatkontoen for den faktiske omsætning.

Hvis det som eksempel gælder en kontant kvittering på 1000 kroner med 25% moms, så bogføres 1000 kroner i kredit på likvidkontoen, 800 kroner i debet på en omsætningskonto og 200 kroner i debet på en balancekonto for moms. Modsvarende deles salget op i en momsdel og en indtægtsdel.

Man skal altid bogføre den moms. som er angivet på bilaget, også selvom den er fejlberegnet.

Grundlaget for beregning af den indgående moms (købsmoms) er udgifterne til køb af materialer m.v. til produktionen. Der er fradragsret for hele momsbeløbet, hvilket som udgangspunkt vil sige 25%. Muligheden for momsfradrag træder i kraft sammen med registreringen af virksomheden, så du allerede fra begyndelsen kan få 25% momsfradrag, selvom du endnu ikke er kommet i gang med salget i din virksomhed.

Hvis du handler med udlandet, skal momsregnskabet også indeholde en konto for:

- Moms af varekøb fra udlandet

- Moms af køb af ydelser fra udlandet med omvendt betalingspligt

- Køb af varer i andre EU-lande

- Køb af ydelser med omvendt betalingspligt i andre EU-lande

- Salg af varer til andre EU-lande

- Salg af ydelser med omvendt betalingspligt i andre EU-lande

- Eksport til lande uden for EU mv.

Moms ved handel med lande i EU

Du får her en kort introduktion til, hvordan moms fungerer over grænserne. Du bør dog altid orientere dig grundigere på Skats hjemmeside, hvis du handler med udlandet. Gå ind på den side, der hedder ’Moms ved handel med udlandet’, så finder du alle de informationer, du har behov for.

Når du handler med udlandet, afhænger momsreglerne blandt andet af, om du handler med varer eller ydelser, med virksomheder eller private.

Når du køber varer eller ydelser i EU

Når din virksomhed køber varer og ydelser i udlandet, skal du selv beregne og betale dansk moms af købet. Du skal føre særlige konti i dit regnskab og indberette oplysningerne om dine køb.

Du skal oplyse dit momsnummer til sælgeren, så han ikke lægger moms på fakturaen. Dit momsnummer er “DK” plus dit 8-cifrede cvr-nr. eller SE-nr. Har sælger lagt sit eget EU-lands moms til prisen, skal du stadig beregne og betale 25 procent dansk moms af fakturabeløbet. Du skal så kontakte sælgeren og bede ham tilbagebetale den moms, han har opkrævet ved en fejl.

Du skal selv beregne og betale dansk moms af varer eller ydelser købt i EU, selv om din virksomhed er momsfritaget. Hvis din virksomhed ikke er momsregistreret i forvejen, skal den momsregistreres for at kunne betale momsen. I det tilfælde har du ikke fradrag for den beregnede EU-erhvervelsesmoms, da købet vedrører momsfri aktivitet.

Du skal ikke betale moms, hvis du ikke er momsregistreret i forvejen og køber varer for under 80.000 kr. om året i andre EU-lande.

Hvis du køber ydelser i udlandet, skal du normalt betale moms – uanset om du er momsregistret i forvejen og uanset købets størrelse.

Indberet momsbeløbet på momsangivelsen i feltet Moms af varekøb i udlandet (både EU og 3. lande) eller Moms af ydelseskøb i udlandet med omvendt betalingspligt. Beløbet bliver lagt til det samlede beløb, du skal betale. Normalt kan du samtidig trække momsen fra som købsmoms.

Salg til andre lande i EU

Når du som dansk virksomhed sælger ydelser eller varer til virksomheder i andre EU-lande, skal du normalt ikke opkræve dansk moms. Køberen skal selv beregne og betale moms i det EU-land, hvor hun har sin virksomhed. Hvis du sælger varer eller ydelser uden moms til udlandet, skal du kunne dokumentere, at varen er sendt eller transporteret til et andet EU-land. Dokumentationen kan være i form af en transportfaktura, et fragtbrev eller en erklæring fra fragtfører eller speditør. Hvis køber selv står for eller arrangerer transporten (afhentningskøb), kan dokumentationen bestå i en erklæring om, at varen er modtaget i det andet EU-land. Som sælger skal du opbevare købererklæring og dokumentation for henholdsvis købers repræsentants identitet – herunder dokumentation for. at sælger har verificeret momsnummeret på salgstidspunktet i 5 år.

Der er nogle særlige krav til fakturaen, når du sælger til udlandet. Du skal skrive køberens momsnummer på fakturaen og notere, at køberen skal beregne moms af købet. Det gør du fx ved at skrive “omvendt betalingspligt” eller “reverse charge” for ydelser eller “momsfritaget” eller “free of VAT” for varer.

Sælger du varer for mere end 100.000 euro i et kalenderår, skal du momsregistreres og betale moms i kundens hjemland. Nogle EU-lande har nedsat registreringsgrænsen til 35.000 euro.

Du skal ikke opkræve dansk moms, hvis du skal betale moms af salget i et andet EU-land. Du skal i stedet momsregistreres og betale moms i det andet EU-land. Henter kunden selv varen i Danmark, skal du opkræve dansk moms.

Du skal altid indberette dit salg til andre EU-lande til Skat. Du indberetter salget for hver enkelt kunde og for den indberetningsperiode, hvor du udskrev fakturaen.

Moms ved handel med lande udenfor EU

Hvis du sælger til lande udenfor EU, skal din virksomhed være registreret som eksportør, og den skal have tildelt et EORI-nummer. EORI er et register over alle EU-virksomheder, der handler med lande uden for EU. Du registrerer din virksomhed på virk.dk.

Du skal indberette dit salg til Eksportsystemet (e-Export). De fleste vælger at gøre dette via en speditør.

Betingelse for at sælge varer momsfrit ud af EU er, at du kan dokumentere, at varerne er eksporteret ud af EU ved f.eks. en:

- udførselsangivelse med udpassageattest i e-Export

- skriftlig ordre

- korrespondance med køberen

Hvis du som dansk virksomhed sælger ydelser til virksomheder i lande uden for EU, skal du normalt ikke opkræve dansk moms.

- Du skal kunne dokumentere, at køberen er en virksomhed.

- Du skal kontrollere kundens oplysninger og identitet.

- Du kan eventuelt anvende internettet til at søge information. Gem print som dokumentation.

Er du i tvivl om, at kunden er en virksomhed, kan du bede kunden dokumentere det ved fx:

- en attest, udstedt af skattemyndighederne i køberens hjemland om, at kunden har økonomiske aktiviteter, eller

- kundens momsnummer eller et lignende nummer, som bruges til at identificere virksomheder i køberens hjemland.

Kan du ikke dokumentere, at køberen er en virksomhed, skal du behandle salget som et salg til en privatperson uden for EU.

Hvis du som dansk virksomhed sælger ydelser til private i lande uden for EU, skal du normalt ikke opkræve dansk moms.

Når du sælger varer og ydelser til udlandet, skal du oprette særlige konti i dit regnskab. Her skal du oplyse værdien af momsperiodens momsfrie salg af varer og ydelser til lande uden for EU.

Lønsum

Lønsum er gældende for virksomheder, der sælger momsfri varer og ydelser og altså er momsfritaget. I stedet betaler man en lønsumsafgift.

Afgiften beregnes af virksomhedens lønsum + virksomhedens overskud (hvis der er overskud). Virksomheder, der ingen ansatte har, kan også være lønsumsafgiftspligtige. Her vil lønsumsafgiften blive betalt af det generelle samlede overskud til ejeren af virksomheden.

Hvem skal betale lønsumsafgift?

Virksomheden skal betale lønsumsafgift for indkomståret, hvis det beløb, der skal betales lønsumsafgift af (afgiftsgrundlaget), overstiger 80.000 kr. Hvis afgiftsgrundlaget ikke overstiger 80.000 kr. for indkomståret, skal virksomheden ikke registreres for og betale lønsumsafgift.

Er din virksomhed nystartet, overstiger den sandsynligvis ikke grænsen. Derfor behøver du ikke altid at registrere virksomheden for lønsumsafgift lige med det samme.

Hvor meget skal man betale i lønsumsafgift?

Der findes i alt 4 metoder til at beregne afgiftsgrundlaget. Det er virksomhedens aktivitet og organisationsform, der afgør, hvilken metode der skal benyttes, og dermed hvilket beløb der er virksomhedens afgiftsgrundlag. Hver metode har sin sats, som afgiftsgrundlaget skal ganges med for at finde frem til den lønsumsafgift, som du skal indberette og betale. Læs mere om satserne for hver enkelt metode på Skats hjemmeside.

Finansielle virksomheder betaler den højeste lønsumsafgift med 14,5 % af lønsummen i 2018.

Foreninger, fonde, organisationer betaler lønsumsafgift af 6,37 % af lønsummen i 2018. Hvis der er tale om en finansiel aktivitet, bliver fonden, foreningen m.fl. dog omfattet af lønsumsafgiften med 11,4 % af lønsummen.

Alle andre beregner lønsumsafgift af 4,12 % af lønsummen +/- 4,12 % af overskud/underskud ved den lønsumsafgiftspligtige aktivitet.

Det bør altid sikres, at virksomheder der har momsfri aktivitet, ikke samtidig er pligtige til at betale lønsumsafgift. I praksis overser mange nystartede virksomheder m.fl. lønsumsafgiften.

Generelt skelner SKAT mellem:

- Foreninger, fonde etc.

- Finansielle aktiviteter

- Avisudgivere/ importører

- Øvrige momsfri aktiviteter

De mest normale lønsumsafgiftspligtige aktiviteter er:

- Sundhedspleje (læger, hospitaler, tandlæger, kiropraktorer, fysioterapeuter mv.)

- Undervisning

- Sportsforeninger

- Kulturelle organisationer (dog undtaget museer, biblioteker m.fl.)

- Administration af fast ejendom

- Forsikringsvirksomhed

- Banker, sparekasser og andre finansielle virksomheder

- Personbefordring

- Rejsebureauer

- Bedemænd

- Avissalg

- Lotteri

Bogføring af lønsumsafgift

Du kan trække lønsumsafgiften fra i skatteregnskabet som en driftsomkostning.

Har virksomheden både lønsumsafgiftspligtige og momspligtige aktiviteter, skal du kun betale lønsumsafgift af de lønsumsafgiftspligtige aktiviteter.

Virksomheder, der både har aktiviteter med pligt til at betale lønsumsafgift og andre aktiviteter, skal på grundlag af en opdeling af virksomhedens regnskab fordele virksomhedens lønsum og over-/underskud på aktiviteter med lønsumsafgiftspligt og virksomhedens øvrige aktiviteter.

En opdeling af regnskabet skal sikre, at virksomheden kun betaler lønsumsafgift af de relevante aktiviteter.

Hvis virksomheden ikke har momspligtige aktiviteter, der overstiger registreringsgrænsen for moms på 50.000 kr., har den ikke pligt til at være momsregistreret. Alligevel skal regnskabet stadig opdeles i en lønsumsafgiftspligtig del og en momspligtig del, fordi virksomheden kun skal betale lønsumsafgift af de lønsumsafgiftspligtige aktiviteter.

Læs mere om lønsumsafgift på www.skat.dk

Skat

Det er i sidste ende Skat (eller en domstol), der bestemmer hvorvidt en kunstnerisk ydelse er momsfritaget eller ej. Hvis du er i tvivl, bør du derfor altid kontakte Skat og få deres vurdering af sagen – de er altid villige til at hjælpe dig, og det er meget nemmere for alle parter, hvis du spørger FØR, du laver fejl i dit regnskab.

Når en kunstners leverance udgør en momsfri kunstnerisk ydelse, har kunstneren ikke fradragsret for moms af indkøb, som skal bruges til den pågældende leverance.

Kunstneres salg af egne kunstgenstande er reguleret i ML § 30, stk. 3. Momsfritagelsen i momslovens § 13, stk. 1, nr. 7, omfatter kun kunstneren.

HENT MINIGUIDEN SOM PDF HER

CAKIs miniguide til momsreglerne

HENT KUNSTNERNES BESKATNING 2022

BRUG FOR MERE VIDEN?

CAKI har udgivet flere miniguides, som du kan læse her.